Tagesgeschäft unter Unsicherheiten

Unsicherheiten gehören zum Tagesgeschäft an den Kapitalmärkten. Aktuell gibt es recht viele davon: Die Corona-Pandemie löst rund um den Globus neue Infektionswellen aus, schränkt das Leben der Menschen weltweit ein und zerstört etliche Geschäftsmodelle – die mittelfristigen wirtschaftlichen Folgen werden gravierend sein, lassen sich aktuell jedoch nur schwer abschätzen.

Unsicherheiten gehören zum Tagesgeschäft an den Kapitalmärkten. Aktuell gibt es recht viele davon: Die Corona-Pandemie löst rund um den Globus neue Infektionswellen aus, schränkt das Leben der Menschen weltweit ein und zerstört etliche Geschäftsmodelle – die mittelfristigen wirtschaftlichen Folgen werden gravierend sein, lassen sich aktuell jedoch nur schwer abschätzen. Das gesellschaftlich hochgradig gespaltene Amerika steht kurz vor der Präsidentenwahl – zwei Männer fortgeschrittenen Alters treten gegeneinander an, wobei der momentane Gesundheitszustand des einen etwas unklar ist. Das Vereinigte Königreich stolpert aus der EU heraus, wird damit tiefe wirtschaftliche Spuren hinterlassen und Europa insgesamt schwächen. Der Handelskonflikt zwischen den beiden größten Volkswirtschaften USA und China ist alles andere als gelöst. Hinzu kommen etliche regionale Krisen mit überregionaler politischer Tragweite und potenziell destabilisierenden Effekten für die globale Wirtschaft. Insgesamt scheint die Welt aktuell etwas aus den Fugen geraten zu sein.

Die Aktienmärkte kennen all diese Unsicherheiten und haben deren Konsequenzen in der Preisbildung weitgehend effizient verarbeitet. Da der MSCI World Aktienindex seit Jahresanfang inzwischen wieder knapp 4% im Plus liegt, bleibt festzuhalten, dass es trotz der vielen Krisen und bedrohlichen Unsicherheiten im laufenden Jahr offensichtlich eine Überschuss-Nachfrage nach Aktien gab. Nach den erheblichen Marktverwerfungen im Frühling aufgrund der weltweiten Lockdowns hat sich die Risikobereitschaft der Marktteilnehmer sehr schnell wieder zurückgebildet. Die Grundlage dafür ist bekanntermaßen das beherzte Handeln der Zentralbanken und Regierungen im Kampf gegen die Pandemie und ihre wirtschaftlichen Folgen. Vor allem die massive Liquiditätszufuhr in die Märkte und die explizite Aussicht auf langfristig extrem niedrige Zinsen haben die Bewertungen von Aktien und anderen risikotragenden Anlagen stabilisiert. Diesen Themenkomplex haben wir in unseren vorangegangenen Market Insights ausführlich beleuchtet.

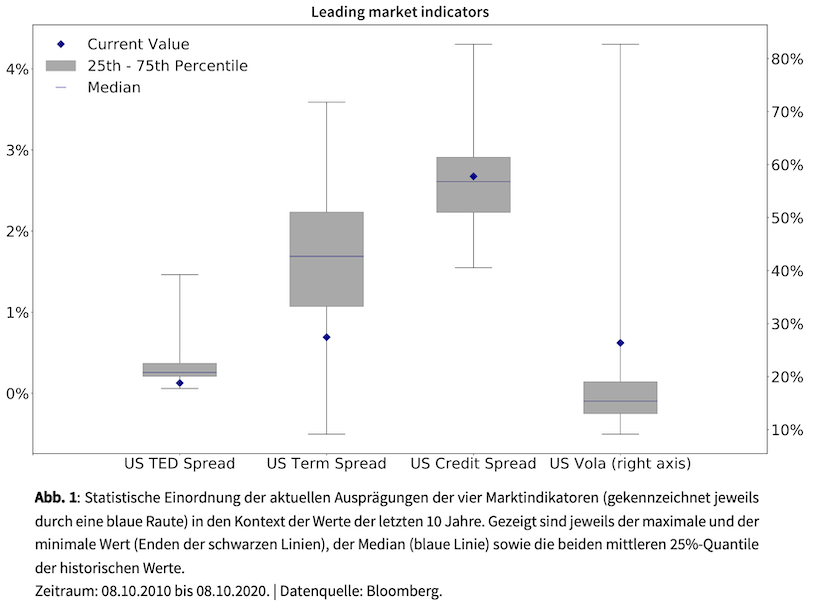

Die in den letzten Wochen beobachtbare Seitwärtsbewegung der Kurse an den Aktienmärkten korrespondiert mit einem weitgehend stabilen Risikoumfeld. Wir werfen einen kurzen Blick auf vier von unseren quantitativen Marktindikatoren. Die Abbildung 1 im Anhang ordnet diese Indikatoren statistisch in den historischen Kontext der letzten 10 Jahre ein.

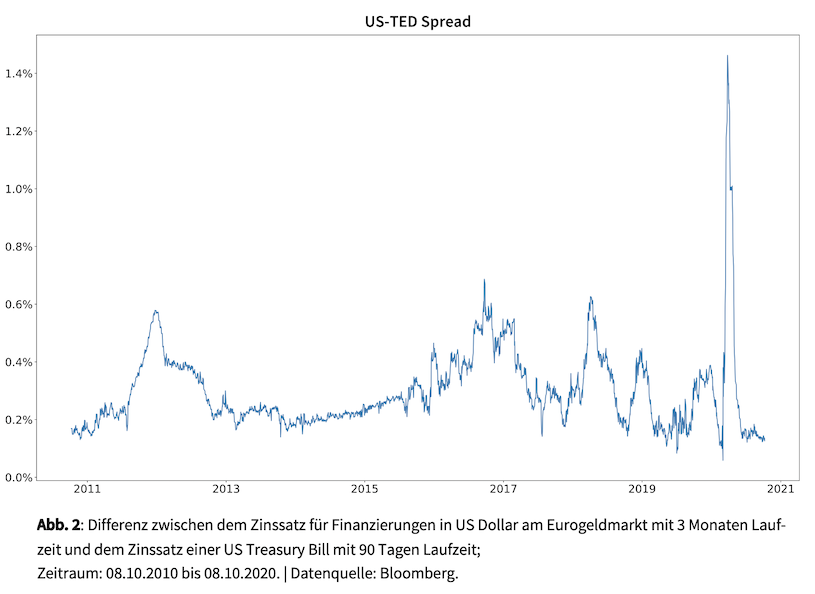

Der US TED Spread (Abb. 2), die Differenz zwischen dem Zinssatz für Finanzierungen in US Dollar am Eurogeldmarkt und dem Zinssatz einer US Treasury Bill, mit einer Laufzeit von jeweils 3 Monaten, korrespondiert mit dem vorherrschenden Vertrauen der Marktteilnehmer in das Finanzsystem und der generellen Liquiditätspräferenz. Die tiefe Verunsicherung der Märkte im Verlauf des Monats März, einhergehend mit plötzlichen Sorgen um die Stabilität des Finanzsystems, ließ den TED Spread sprungartig von einem Wert nahe bei null auf etwa 1,4% steigen. Aktuell (am 8. Oktober) liegt der US TED Spread mit 0,13% im untersten 25%-Quantil seines historischen Werteraumes und deutet auf ein stabiles Liquiditätsumfeld.

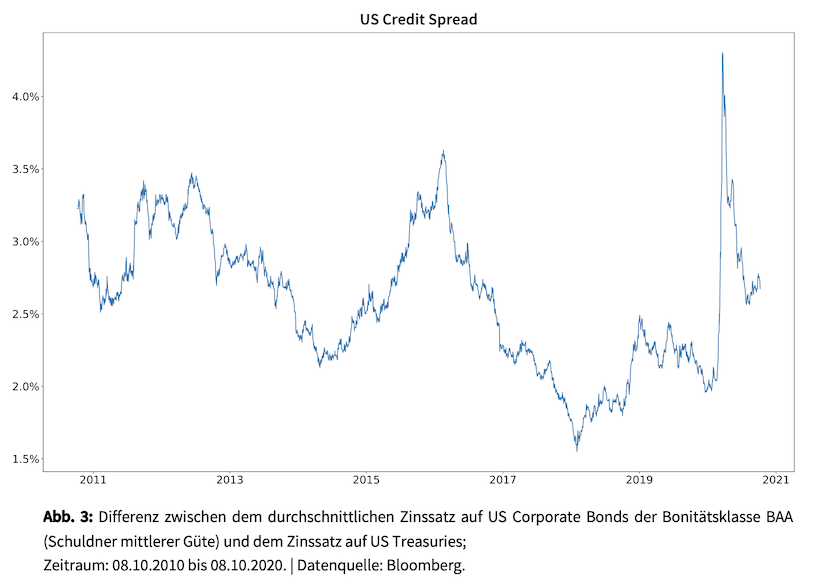

Der US Credit Spread (Abb. 3) gemessen anhand der Differenz zwischen dem Zinssatz auf amerikanischen Unternehmensanleihen der Bonitätsklasse BAA und dem Zinssatz auf US Treasuries, spiegelt die Einschätzung des Gesundheitszustandes von Unternehmen im Markt wider. Dieser Spread erreichte am 20. März infolge des Pandemie-Schocks einen Wert von 4,30%. Seitdem läuft er tendenziell wieder zusammen, beträgt aktuell (am 8. Oktober) noch 2,67%. Der Risikoaufschlag liegt aktuell im dritten 25%-Quantil seiner historischen Werte knapp über dem Median. Die Marktteilnehmer preisen zwar erhöhte Kreditrisiken ein, jedoch nicht auf einem Krisenniveau.

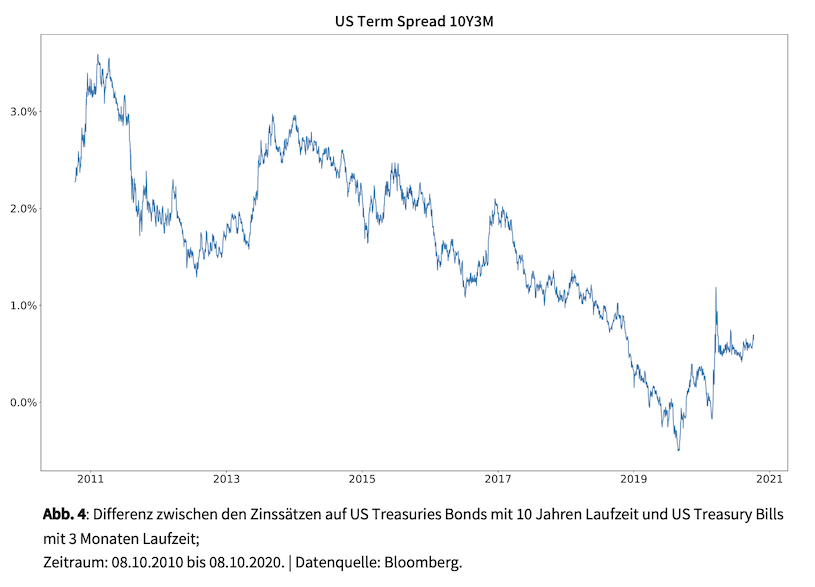

Der US TERM Spread (Abb. 4), die Differenz zwischen den Zinssätzen auf US Treasuries mit 10 Jahren Laufzeit und solchen mit 3 Monaten Laufzeit, ist ein Proxy für die im Markt gehandelten Konjunkturerwartungen. Dieser Spread bewegt sich nach wie vor seitwärts auf einem Niveau um 0,69% (am 8. Oktober) und damit im untersten 25%-Quantil seiner historischen Werte. Die anhaltend flache Zinskurve in den Vereinigten Staaten dokumentiert die erheblichen konjunkturellen Risiken in der größten Volkswirtschaft der Welt; seit März 2020 befindet sich die US Wirtschaft gemäß einer Verlautbarung des Business Cycle Dating Committee des National Bureau of Economic Research (NBER) offiziell in einer Rezession.

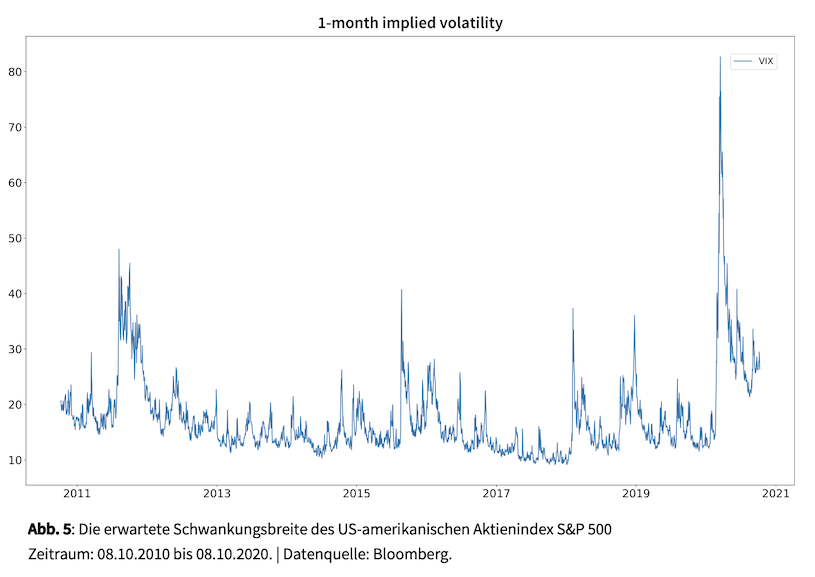

Der VIX Index (Abb. 5) misst die erwartete Volatilität des amerikanischen Aktienindexes S&P 500. Der Index wird von der Chicago Board Options Exchange (CBOE) als implizite Volatilität aus Optionsgeschäften berechnet. Bis zum 21. Februar lag der VIX bei Werten zwischen 15% und 20%, schnellte dann im Verlauf des Monats März hoch auf Werte um 80% und deutete damit auf eine Marktunsicherheit historischen Ausmaßes. Doch die massive Unsicherheit baute sich über die Monate Mai, Juni und Juli langsam wieder ab. Aktuell (am 8. Oktober) liegt der VIX wieder bei 26,36%, allerdings immer noch im obersten 25% Quantil seines historischen Werteraumes. Die Marktunsicherheit ist zwar nicht mehr so extrem wie bei Ausbruch der Pandemie, aber immer noch deutlich erhöht.

Fazit

Insgesamt zeigt sich am Kapitalmarkt ein Risikoumfeld mit erhöhten konjunkturellen Unsicherheiten, welches nach wie vor durch Liquidität nie gekannten Ausmaßes und fiskalische Maßnahmen stabilisiert und gestützt wird. Die Robustheit der Aktienmärkte in diesem Krisenjahr basiert ganz wesentlich auf der sehr starken Performance von Wachstumswerten, insbesondere von Technologiewerten. Die Renditedifferenz zwischen den Segmenten Growth und Value im MSCI World Aktienindex beträgt im laufenden Jahr mehr als 30%, woraus eine klare Präferenz der Investoren für wachstumsstarke Geschäftsmodelle abgeleitet werden kann. Dieser Fokus reflektiert die Erwartung der Marktteilnehmer hinsichtlich unternehmerischer Chancen in der vieldiskutierten ‚Neuen Realität‘ nach Covid-19. Obschon die Bewertungen der Technologiewerte im Verlauf des Septembers um etwa 10% korrigiert wurden, bleiben sie der dominante Renditelieferant im aktuellen Jahr.

Obschon die vielen Unsicherheiten, wie oben erwähnt, eingepreist sind, besteht an den Aktienmärkten ein erhebliches Rückschlagpotenzial. Die Informationslage zu den großen Themen wie die Corona-Pandemie, die US-Wahl oder der Brexit kann die Risikobereitschaft sehr plötzlich verändern. Ohne Frage sind Aktien schon aufgrund der im Vergleich zu langfristigen Staatsanleiherenditen hohen Dividendenrenditen langfristig die dominante Anlagealternative. In der aktuellen Gemengelage ist kurzfristig jedoch mit Schwankungen zu rechnen. Unsere maschinell gestützten Lernalgorithmen verarbeiten fundamentale Unternehmensdaten, makroökonomische Daten und Preishistorien in einem ganzheitlichen Bewertungsmodell. Die momentane Aktienquote unseres Fonds mit dem Fokus Europa liegt etwas über der neutralen Allokation. Allerdings werden dabei eher defensive Sektoren wie Health Care, Consumer Staples und Utilities übergewichtet.

Autor

Dr. Peter Oertmann | Chairman of the board

oertmann@ultramarin.ai

Datenanalyse

David Dümig | Senior Quantitative Investment Researcher

duemig@ultramarin.ai

Anhang