Am Kapitalmarkt verfestigt sich die konstruktive Grundstimmung – Resilienz und Technologie stehen im Anlegerfokus

Die mittelfristigen wirtschaftlichen Folgen der Covid-19 Pandemie lassen sich immer noch nicht abschätzen. Klar ist, dass die aktuelle Episode tiefe Spuren in der Wirtschaft hinterlassen wird und das Leben der Menschen in eine ‚neue Normalität‘ bringen wird. Wie genau diese dann aussieht, lässt sich ebenfalls noch nicht sagen.

Die mittelfristigen wirtschaftlichen Folgen der Covid-19 Pandemie lassen sich immer noch nicht abschätzen. Klar ist, dass die aktuelle Episode tiefe Spuren in der Wirtschaft hinterlassen wird und das Leben der Menschen in eine ‚neue Normalität‘ bringen wird. Wie genau diese dann aussieht, lässt sich ebenfalls noch nicht sagen. Das weltweite Infektionsgeschehen, vor allem in den Vereinigten Staaten von Amerika und einigen Schwellenländern, führt uns unmissverständlich vor Augen, dass die Virusausbreitung bei weitem nicht unter Kontrolle ist. Hinzu kommen die Entwicklungen in China und Hong Kong, die rasant zunehmende politische Spaltung der amerikanischen Bevölkerung, der immer wieder auflebende Handelskonflikt zwischen den USA und China sowie ein heterogenes Europa, das immer wieder um gemeinsame Wege ringt. Das alles trägt nicht zur Stabilisierung der Perspektiven bei. Kurzum, das aktuelle Denken und Handeln der Anleger ist von immensen Unsicherheiten geprägt.

Im letzten Market Insight (am 16. Juni) haben wir das Fazit gezogen, dass die Kapitalmärkte definitiv den Panikmodus überwunden haben und an eine Rückkehr zu wirtschaftlichem Wachstum spätestens im Jahr 2021 glauben. Trotz der im ersten Abschnitt skizzierten, unverändert schwierigen Gemengelage in der Welt hat sich dieser positive Trend an den Aktienmärkten in den letzten Wochen nochmals verstärkt. Der Weltaktienmarktindex MSCI World liegt am 20. Juli nur noch etwa 1,7% unter seinem Jahresanfangswert – quasi als ob nichts gewesen wäre. Die am amerikanischen Aktienmarkt aktuell messbare implizite Volatilität liegt bei rund 25%; das ist im historischen Vergleich zwar leicht erhöht, aber kein Hinweis auf fragile Verhältnisse. Die fundamentalen Gründe für die beeindruckend schnelle Erholung nach dem Pandemie-Schock und die seit Wochen robuste Nachfrage nach Aktien wurden in unseren letzten Market Insights ausführlich besprochen: Langfristiges Denken der Anleger, kombiniert mit exorbitanter Markliquidität, weltweit massigen Konjunkturpaketen, der Hoffnung auf die baldige Verfügbarkeit eines Impfstoffes und einer vermutlichen Wiederentdeckung der Aktie als reale Anlagemöglichkeit.

Die konstruktive Grundhaltung der Marktteilnehmer macht den Aktienmarkt momentan recht widerstandsfähig gegenüber der Nachrichtenlage. Dennoch gehen die Anleger differenziert mit der historischen Krise und ihren möglichen Folgen um. Dies zeigt eine nähere Betrachtung der klassischen „sicheren Häfen“ für Anlagekapital, der Währungsmärkte sowie der Stilpräferenzen am Aktienmarkt. Dazu einige Fakten:

- Der Goldpreis ist seit Jahresanfang um fast 20% gestiegen, und auch Staatsanleihen haben sehr deutlich zugelegt, US Treasuries um rund 7% und europäische Staatsanleihen fast 3%.

- Der US-Dollar hat sich seit Jahresanfang gegenüber dem Euro um rund 2% abgeschwächt, das britische Pfund um mehr als 7% und der brasilianische Real sogar um mehr als 35%.

- Die Substanzwerte im MSCI World Index haben seit dem 1. Januar etwa 15% verloren, während die Wachstumswerte um fast 14% zulegten. Der Technologieindex NASDAQ Composite ist sogar mehr als 20% angestiegen.

Diese wenigen Schlaglichter auf ausgewählte Preisveränderungen seit Beginn des Jahres machen deutlich, dass Kapitalallokationen im aktuellen Umfeld sehr differenziert vorgenommen werden: Anleger halten in großem Umfang Absicherungselemente wie Gold und Staatsanleihen in ihren Portfolios, unterscheiden durchaus zwischen den Ländern und Wirtschaftsräumen im Hinblick auf ihre Krisen-Resilienz (Schwächung von USD, GBP und BRL gegenüber EUR) und setzen an den Aktienmärkten ihren Fokus auf Wachstums- und Technologiewerte.

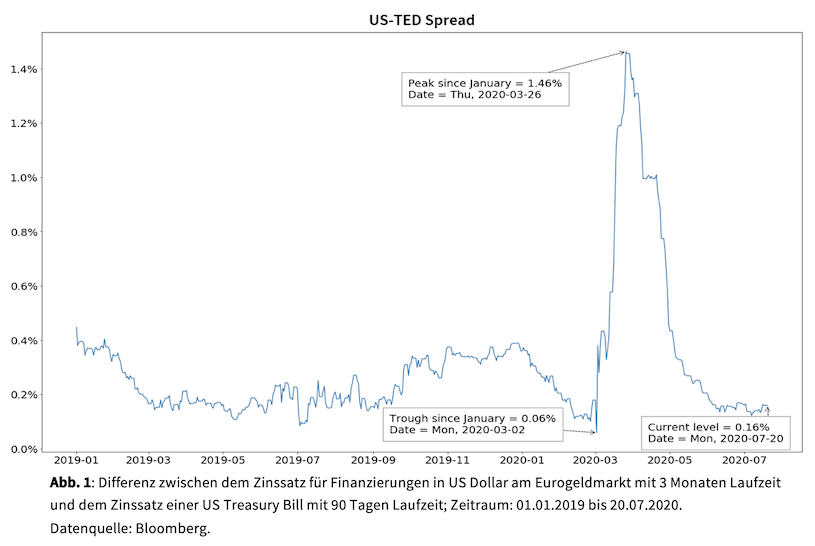

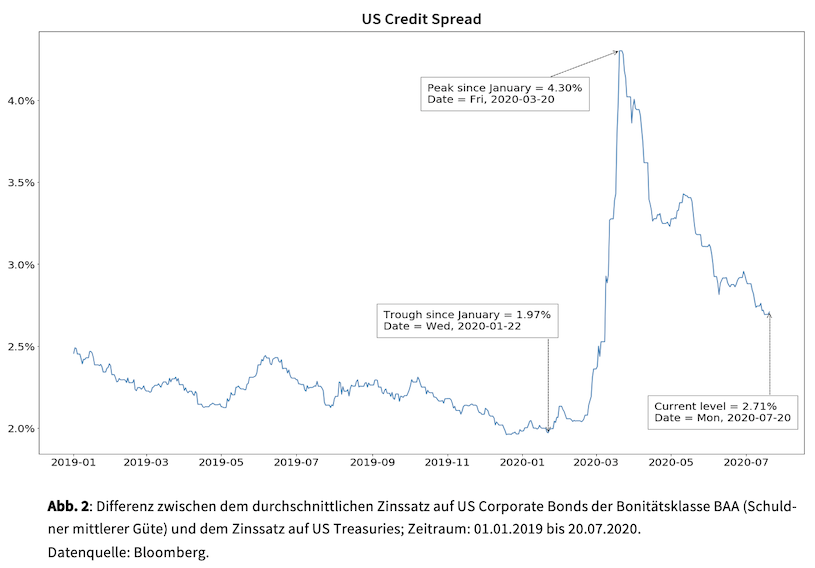

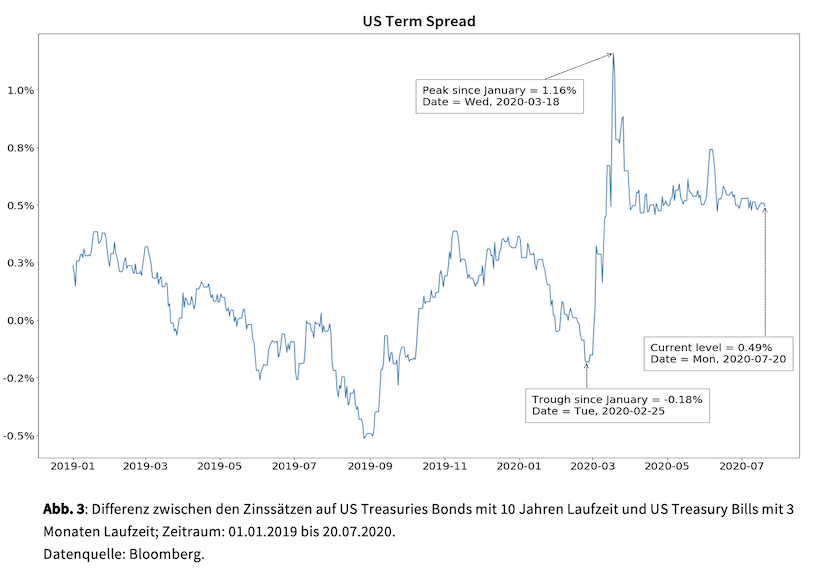

Wie auch in den letzten Market Insights werfen wir zum Schluss einen Blick auf ausgewählte Zinsdifferenzen, da sich die vorherrschenden Erwartungen der Marktakteure und vor allem ihre momentane Haltung gegenüber systematischen Risiken darin transparent und ökonomisch gehaltvoll ablesen lassen. Wir stützen uns dabei auf die Zinssätze in der Leitwährung US Dollar bzw. in den hochliquiden US-Anleihemärkten. Betrachtet werden der US TED Spread, der US Credit Spread sowie der US TERM Spread während der bisherigen Pandemie-Phase, verbunden mit einer Einordnung in den historischen Kontext.

Der US TED Spread, die Differenz zwischen dem Zinssatz für Finanzierungen in US Dollar am Eurogeldmarkt und dem Zinssatz einer US Treasury Bill, mit einer Laufzeit von jeweils 3 Monaten, korrespondiert mit dem vorherrschenden Vertrauen der Marktteilnehmer in das Finanzsystem und der generellen Liquiditätspräferenz. Die tiefe Verunsicherung der Märkte im Verlauf des Monats März, einhergehend mit plötzlichen Sorgen um die Stabilität des Finanzsystems, ließ den TED Spread sprungartig von einem Wert nahe bei null auf etwa 1,5% steigen. Aktuell (am 20. Juli) liegt der US TED Spread bei 0,16%, hat sich gegenüber unserem letzten Bericht praktisch nicht verändert. Unter dem Eindruck der massiven Liquiditätszufuhr durch die Zentralbanken hat sich die Lage sehr schnell vollkommen beruhigt, es werden keinerlei Störungen im Finanzsystem mehr erwartet. Der Anstieg des US TED Spread zu Beginn der globalen Finanzkrise im Jahr 2008 war deutlich größer, und die Beruhigungsphase hat wesentlich länger gedauert.

Der US Credit Spread, abgebildet durch die Differenz zwischen dem Zinssatz auf amerikanischen Unternehmensanleihen der Bonitätsklasse BAA (Schuldner mittlerer Güte) und dem Zinssatz auf US Treasuries, spiegelt die Einschätzung des Gesundheitszustandes von Unternehmen im Markt wider. Dieser Spread erreichte am 20. März infolge des Pandemie-Schocks einen Wert von 4,3%. Seitdem läuft er tendenziell wieder zusammen, beträgt aktuell (20. Juli) noch 2,68%. Der Risikoaufschlag bewegt sich damit zwar noch nicht ganz wieder auf Vorkrisenniveaus (2,0% bis 2,5%), hat sich jedoch in den letzten Wochen weiter sehr deutlich reduziert. Das Vertrauen der Anleger in die zahlreichen Rettungspakte und Maßnahmen, mit denen die Regierungen versuchen die Wirtschaft durch die Krise zu bringen, hat sich seit unserer letzten Betrachtung nochmals verstärkt.

Der US TERM Spread, die Differenz zwischen den Zinssätzen auf US Treasuries mit 10 Jahren Laufzeit und solchen mit 3 Monaten Laufzeit, ist ein Proxy für die im Markt gehandelten Konjunkturerwartungen. Dieser Spread bewegt sich nach wie vor seitwärts auf einem Niveau um 0,5%. Die beiden überraschenden Zinssenkungen der US FED im März sowie die weiteren Maßnahmen hatten den Spread zwar kurzzeitig auf einem Wert von 1,16% klettern lassen, doch die Zinskurve flachte sich sehr schnell wieder ab. Die USA befinden sich gemäß einer Verlautbarung vom 8. Juni des Business Cycle Dating Committee des National Bureau of Economic Research (NBER) seit März 2020 offiziell in einer Rezession. Damit ist quasi amtlich bestätigt, was sich bereits 2019 aus der sehr flachen und mehrfach inversen US-Zinskurve ablesen ließ. Die Eingriffe der amerikanischen Notenbanken erfolgten also zu einem Zeitpunkt, als sich die US Wirtschaft bereits im Rückwärtsgang befand. Solange der TERM auf diesem Niveau verharrt, werden negative Konjunkturerwartungen das Marktgeschehen beeinflussen.

Fazit

Die Märkte erweisen sich weiterhin als robust gegenüber den zumeist erschütternden Nachrichten aus den weltweiten Pandemie-Zentren und auch gegenüber den aktuellen Wirtschaftsdaten. Die beeindruckende Widerstandskraft der Aktienbewertungen – die teilweise als Entkoppelung von der realen Welt interpretiert wird – basiert nicht nur auf Wachstumshoffnungen für die Zeit nach Corona, sondern vor allem auch auf strukturellen Faktoren wie die enorme Marktliquidität, der Anlagedruck institutioneller Investoren und die Präferenz für Beteiligungspapiere an realen Unternehmen bei weltweit wachsenden Staatsschulden. Es wird jedoch noch lange Zeit sehr volatil zugehen. Investoren sollten jederzeit mit erheblichen Verwerfungen in risikotragenden Anlagen rechnen. Eine anhaltende Unfähigkeit der US-Administration, die erste Welle der Corona-Pandemie wirksam einzudämmen, oder eine mögliche zweite Infektionswelle in Europa mit erneuten einschneidenden Auswirkungen auf das gesellschaftliche und wirtschaftliche Leben gehören zu den bedeutenden Risiken. Die aktuell vorherrschende konjunkturelle Zuversicht kann sehr schnell wieder auf dem Prüfstand landen und an den Aktienmärkten zu Neubewertungen führen. Spannend ist jedoch, dass die Märkte schon eine bestimmte Vorstellung von der neuen Normalität haben. Oben auf der Liste der Leitgedanken für Engagements am Kapitalmarkt stehen derzeit anscheinend die Kriterien ‚Resilienz‘ und ‚Technologie‘.

Autor

Dr. Peter Oertmann | Chairman of the board

oertmann@ultramarin.ai

Appendix