Über das Wechselbad der gehandelten Erwartungen

Seit März 2020 befindet sich die US-Wirtschaft offiziell in einer Rezession. Das Ende der mit 128 Monaten längsten Expansion der amerikanischen Wirtschaft – seit Beginn der Aufzeichnungen im Jahre 1854 – wurde am 8. Juni 2020 vom Business Cycle Dating Committee des National Bureau of Economic Research (NBER) verkündet.

Seit März 2020 befindet sich die US-Wirtschaft offiziell in einer Rezession. Das Ende der mit 128 Monaten längsten Expansion der amerikanischen Wirtschaft – seit Beginn der Aufzeichnungen im Jahre 1854 – wurde am 8. Juni 2020 vom Business Cycle Dating Committee des National Bureau of Economic Research (NBER) verkündet. Der signifikante Rückgang der ökonomischen Aktivität in den Vereinigten Staaten (1) – so wie zeitgleich in fast allen Industriestaaten – wurde bekanntermaßen durch die Corona-Pandemie sowie die Maßnahmen zur Eindämmung der Virusausbreitung ausgelöst.

Die offizielle Klassifikation der vorherrschenden Phase im Konjunkturzyklus der größten Volkswirtschaft der Welt durch eine renommierte Institution wie das NBER ist ohne Zweifel eine Nachricht von großer Bedeutung. Relevanter für Anlageentscheidungen ist jedoch, wie der Kapitalmarkt über den Konjunkturzyklus „denkt“ und welche Erwartungen dort gehandelt werden. Gerade im letzten Jahr wurde immer wieder kontrovers diskutiert, ob die Kapitalmärkte noch zur „Realität“ des historischen Wirtschaftsabschwungs passen. Daher wollen wir den gehandelten Konjunkturerwartungen im Verlauf des so ereignisreichen Jahres 2020 bis an den aktuellen Rand Ende Februar 2021 einmal auf den Grund gehen. Im Kern unserer Betrachtung stehen dabei vier wissenschaftlich fundierte Zustandsvariablen, aus denen sich die ökonomischen Einschätzungen der Marktteilnehmer und ihre damit einhergehende Risikobereitschaft tagesaktuell ermitteln lassen: (2)

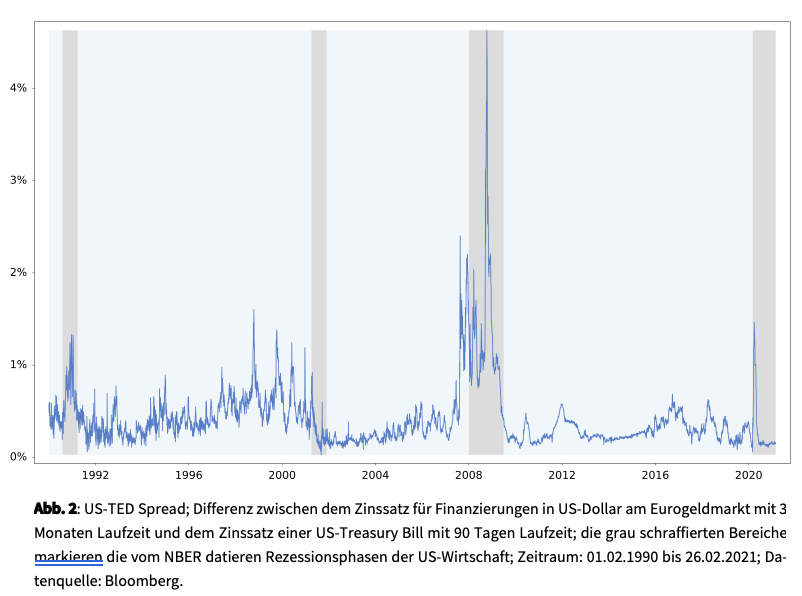

- US-TED (Treasury-Eurodollar) Spread: Die Differenz zwischen dem Zinssatz für Finanzierungen in US-Dollar am Eurogeldmarkt und dem Zinssatz einer US-Treasury Bill, mit einer Laufzeit von jeweils 3 Monaten, korrespondiert mit dem vorherrschenden Vertrauen der Marktteilnehmer in das Finanzsystem und der generellen Liquiditätspräferenz. Konkret erfasst der TED Spread den Zinsaufschlag für das Gegenparteirisiko der im Eurogeldmarkt agierenden Banken gegenüber den als risikolos eingestuften kurzfristigen US-Staatsanleihen. Hohe TED Spreads deuten auf Stress im Finanzsystem hin, einhergehend mit einem erhöhten Misstrauen der Akteure untereinander.

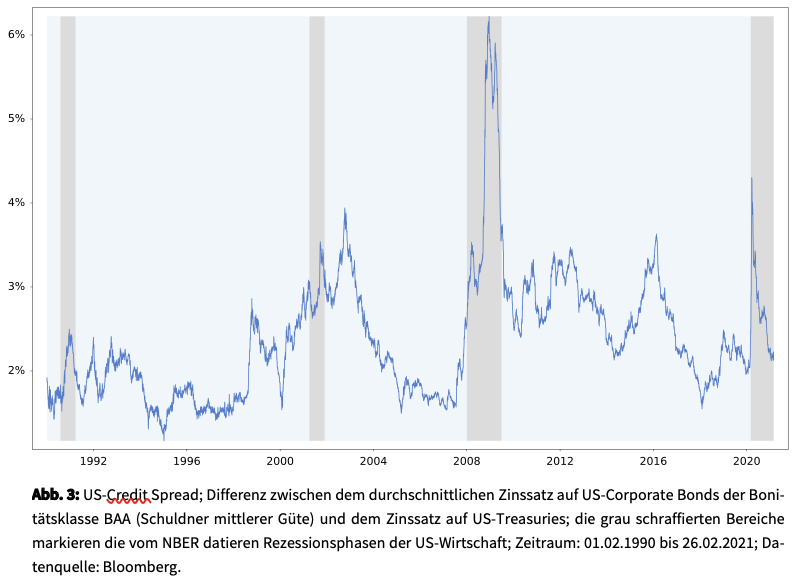

- US-Credit Spread: Die Differenz zwischen dem Zinssatz auf amerikanischen Unternehmensanleihen der Bonitätsklasse BAA (Schuldner mittlerer Güte) und dem Zinssatz auf US-Treasuries, welche höchste Bonität genießen, reflektiert das Vertrauen der Marktteilnehmer in die Finanzstärke von Unternehmen und im Aggregat quasi den Gesundheitszustand der Wirtschaft. Der Credit Spread ist ein im Kapitalmarkt geforderter Zinsaufschlag für die Übernahme von Kreditrisiken; hohe Credit Spreads deuten zum Beispiel auf erhöhte Insolvenzrisiken hin.

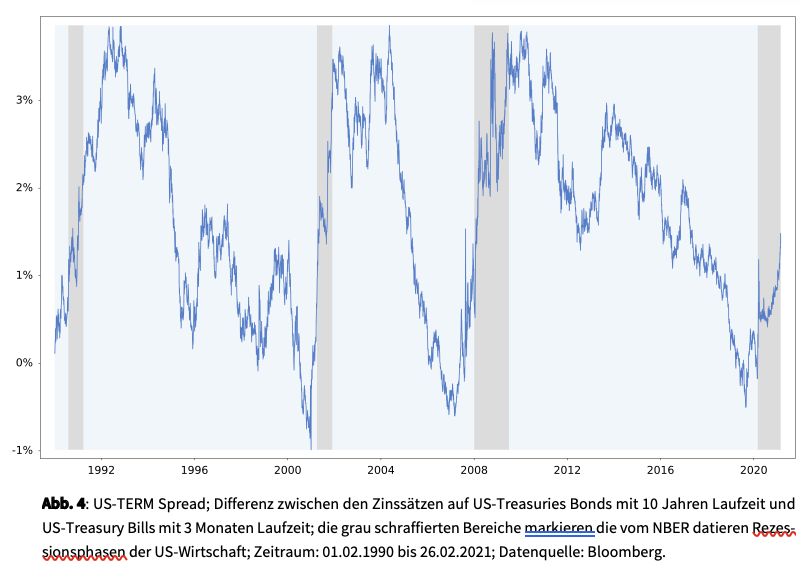

- US-TERM Spread: Die Differenz zwischen den Zinssätzen auf US-Treasuries mit 10 Jahren Laufzeit und solchen mit 3 Monaten Laufzeit ist ein Proxy für die im Markt gehandelten Konjunkturerwartungen. Diese Zinsdifferenz variiert mit den täglichen Bewegungen der Zinsstrukturkurve. Eine steile Zinsstrukturkurve deutet auf positive wirtschaftliche Erwartungen hin, während ein Abflachen der Kurve häufig mit rezessiven Tendenzen oder einer Rezession einhergeht.

- VIX Index: Der von der Chicago Board Options Exchange (CBOE) als implizite Volatilität aus Optionsgeschäften berechnete Index spiegelt die erwartete Volatilität des amerikanischen Aktienindexes S&P 500 wider. Hohe implizite Volatilitäten deuten auf hohe Unsicherheiten der Marktteilnehmer hinsichtlich der Bewertungen am Aktienmarkt hin.

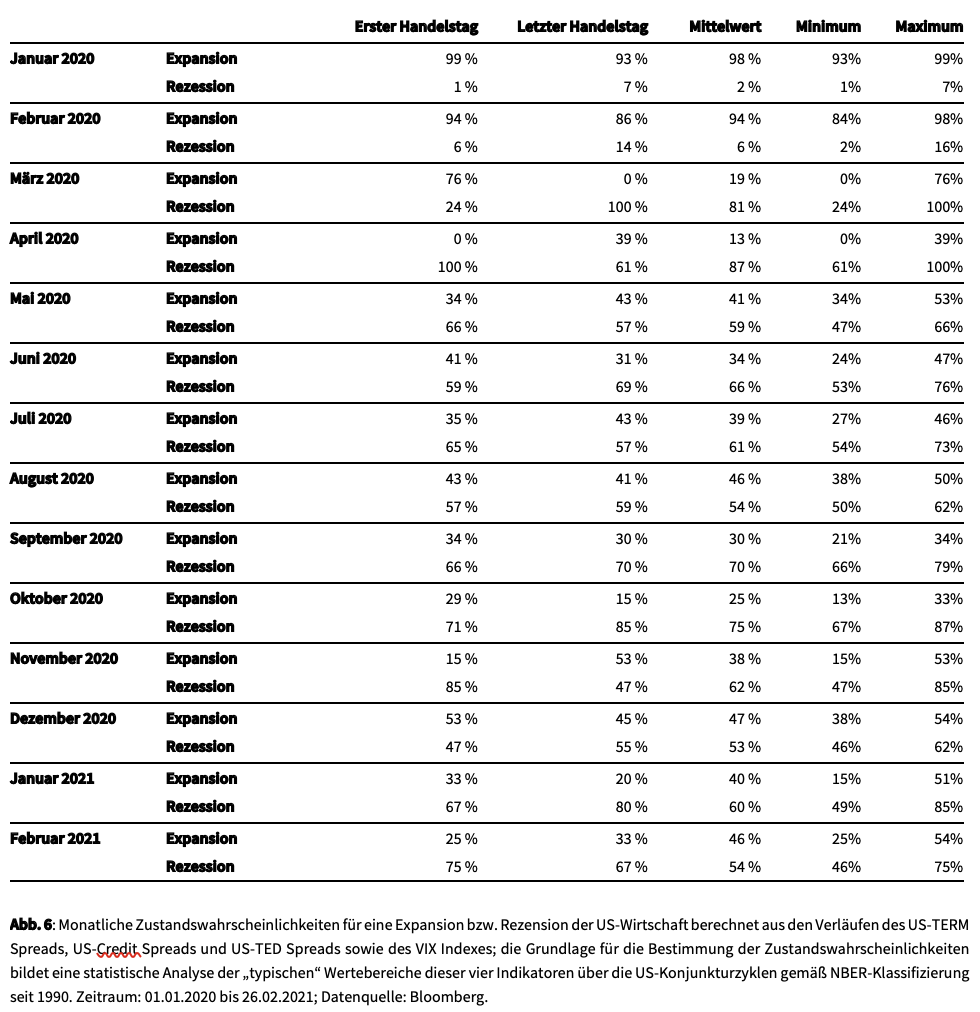

Die Grundlage für die Bestimmung der im Kapitalmarkt gehandelten Konjunkturerwartungen von Anfang 2020 bis heute bildet eine statistische Analyse der historischen Wertebereiche dieser vier Indikatoren über frühere US-Konjunkturzyklen gemäß NBER-Klassifizierung. Wir erfassen die täglichen Ausprägungen des US-TED Spreads, US-Credit Spreads und US-TERM Spreads sowie des VIX Indexes seit Januar 1990, also über die konjunkturellen Zyklen der zurückliegenden drei Jahrzehnte. In diesem Zeitraum datierte das NBER vier Rezessionsphasen der US-Wirtschaft – inklusive der aktuellen – sowie die dazwischen liegenden Expansionsphasen. (3) Die Verläufe der vier Indikatoren über den Analysezeitraum sind in Abbildung 2-5 im Anhang dokumentiert.

Aufgrund der „typischen“ Ausprägungen der Indikatoren in den historischen Expansions- und Rezessionsphasen lassen sich Wahrscheinlichkeiten dafür berechnen, dass im Kapitalmarkt gerade eine Rezession oder eine Expansion gehandelt wird. Die Zustandswahrscheinlichkeiten in einem Zeitpunktergeben sich aus den Ausprägungen der vier Indikatoren in diesem Zeitpunkt in Relation zu den Ausprägungen in vorangegangenen Expansions- und Rezessionsphasen über den Zeitraum von t0 bis t' < t wo bei t0 den Anfang des Analysezeitraumes markiert, also Januar 1990. Da jeweils zwei alternative Zustände möglich sind – Expansion oder Rezession – summieren sich die Zustandswahrscheinlichkeiten in jedem Zeitpunkt auf 100 %.

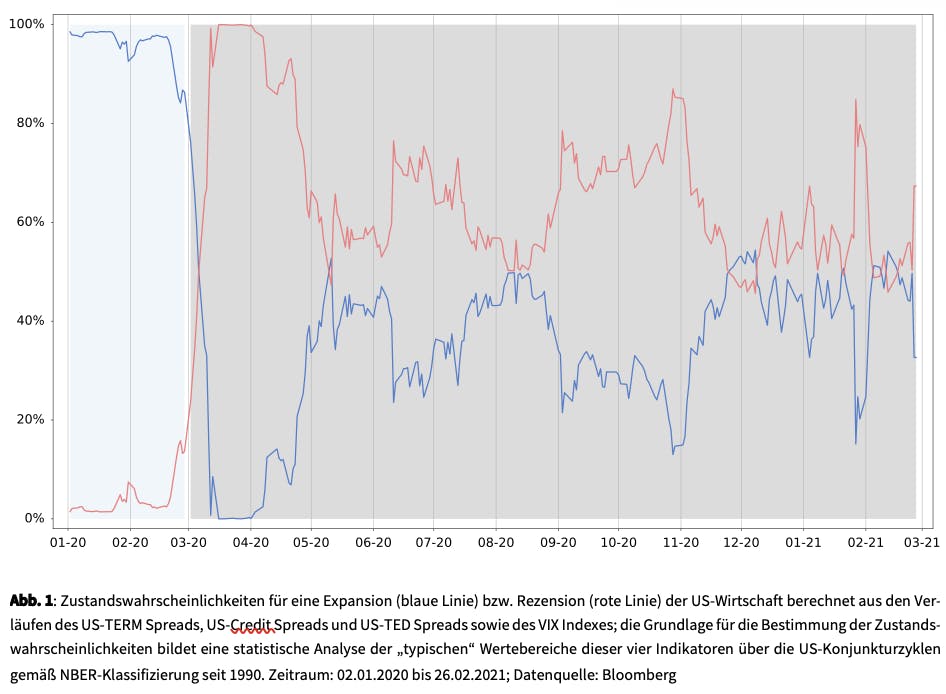

Im Fokus unserer Betrachtung steht nun der Verlauf dieser Zustandswahrscheinlichkeiten im bewegten 2020 sowie im laufenden Jahr. Abbildung 1 zeigt die aus den vier Indikatoren berechneten Zustandswahrscheinlichkeiten für eine Rezession und eine Expansion von Anfang Januar 2020 bis Ende Februar 2021. In Abbildung 6 im Anhang findet sich eine Auswertung der Zustandswahrscheinlichkeiten auf Monatsbasis für diesen Betrachtungszeitraum. Die Analyse offenbart das „Wechselbad der Erwartungen“ am Kapitalmarkt während der letzten 14 Monate: Die Marktteilnehmer sind mit positiven wirtschaftlichen Erwartungen ins Krisenjahr gestartet, bis zum 21. Februar 2020 liegt die Zustandswahrscheinlichkeit für eine Rezession unter 10 % und entsprechend für eine Expansion über 90 %. Am 24. Februar ändert sich das Regime jedoch sehr deutlich: Mit der weltweiten Ausbreitung des Corona-Virus und der Deklaration einer Pandemie durch die WHO am 11. März steigt die Zustandswahrscheinlichkeit für eine Rezession quasi explosionsartig und erreicht am 16. März einen Wert von 100 %. Das hängt mit signifikanten Veränderungen in drei der vier Zustandsvariablen als Reaktion auf die vollkommen neue Lage im Frühling letzten Jahres zusammen: Der US-TED Spread springt von Niveaus um 0,1 % auf über 1,5 %, der US-Credit Spread steigt von Werten um 2,4 % auf über 4,3 % und der VIX Index schnellt von unter 20 % hoch auf über 80 %.

Während die Krise sehr schnell immer komplexer wird, lassen die riesigen fiskalischen Rettungspakete der Regierungen und die Liquiditätsflut der Notenbanken die gehandelte Zustandswahrscheinlichkeit für eine Rezession bereits im Mai 2020 schon wieder auf Werte um 60 % und in den Sommer hinein (Mitte August) auf ca. 50 % absinken. Das wachsende Risiko einer zweiten Infektionswelle bringt die Zustandswahrscheinlichkeit für eine Rezession dann im Herbst 2020 wieder hoch auf Werte deutlich über 80 %, bevor gute Nachrichten aus hoch relevanten Bereichen die Erwartungen der Anleger dann aufhellen. Der Ausgang der US-Wahl (Wahlsieg von Joe Biden definitiv am 7. November) und die positiven Meldungen über die Erfolge in der Impfstoffentwicklung (z. B. die Pressemitteilung von Biontech/Pfizer über eine erfolgreicheZwischenanalyse am 9. November) lassen die Zustandswahrscheinlichkeit für eine Rezession im Verlauf des Novembers wieder auf Werte um 50 % sinken – und so klingt das Jahr 2020 dann auch aus.

In den ersten beiden Monaten 2021 ist das Regime an den Kapitalmärkten allerdings wieder fragiler. Einerseits verdichten sich die weltweiten Meldungen über problematische Virusmutationen, andererseits werden immer mehr wirksame Impfstoffe zugelassen. Das Spannungsfeld wird ergänzt durch gemischte Meldungen aus der Wirtschaft, so dass die gehandelte Zustandswahrscheinlichkeit für eine Rezession im Ergebnis im Wertebereich von 46 % bis 85 % schwankt.

Fazit

Obschon die Weltwirtschaft durch die Pandemie in eine Rezession historischer Dimension gebracht und dies von globalen Organisationen wie der IMF oder nationalen Institutionen wie das NBER offiziell bestätigt wurde, hatten die Kapitalmärkte stets einen sehr differenzierten Blick auf das Geschehen. Die Marktteilnehmer haben den Verlauf der Gesundheitskrise sowie die unmittelbaren enormen wirtschaftlichen Folgen stets abgewogen mit (a) den erwarteten Effekten der fiskalischen und geldpolitischen Maßnahmen zur Stabilisierung der Lage sowie (b) den Perspektiven, die Virusausbreitung durch Impfstoffe erfolgreich einzudämmen. Dabei haben die Kapitalmärkte unerschütterlich mit dem für sie typischen, sehr weiten Blick in die Zukunft geschaut.

Es war uns ein Anliegen aufzuzeigen, dass die quantitative Analyse von Marktdaten durchaus helfen kann, sich in der oftmals unübersichtlichen Gemengelage der Nachrichten besser zu orientieren. Denn ausgewählte Marktdaten eröffnen uns einen Blick in die Erwartungen der Marktteilnehmer, so wie sie aus ihren Handlungen ableitbar sind. Im Aggregat haben gehandelte Erwartungen eine besonders hohe Qualität. Am letzten Handelstag im Februar 2021 deuten die von uns geschätzten Zustandswahrscheinlichkeiten darauf hin, dass die Marktakteure momentan eher unter einem Rezessionsregime agieren. Die Lage hat sich trotz vieler positiver Entwicklungen also noch nicht entspannt.

(1) Das NBER definiert: “A recession is a significant decline in economic activity spread across the economy, normally visible in production, employment, and other indicators.”

(2) In unseren Market Insights des letzten Jahres haben wir immer wieder auf diese Zustandsvariablen Bezug genommen, um die Entwicklung der Lage einzuordnen.

(3) Folgende Rezessionen liegen im Analysezeitraum: August 1990 bis März 1991, April 2001 bis November 2001, Januar 2008 bis Juni 2009 sowie die aktuelle Phase seit März 2020.

Autor

Dr. Peter Oertmann | Chairman of the board

oertmann@ultramarin.ai

Datenanalyse

David Dümig | Senior Quantitative Investment Researcher

duemig@ultramarin.ai